Um guia básico sobre o crédito rural e o Plano Safra para o produtor que vai financiar sua produção

Um novo ano safra está prestes a começar e os agropecuaristas de todo o país estão planejando suas operações para esse período. Não por acaso, este é o momento em que o governo federal anuncia o Plano Safra, em que detalha o montante e as condições envolvidos no crédito agrícola oficial. Para a safra 2022/23, foram destinados R$ 340 bilhões, um valor 36% superior ao do ano passado. Mas será suficiente?

Há muitas perguntas a serem respondidas quando o tema é o crédito agrícola. Pensando nisso, a Produzindo Certo preparou um guia básico com algumas questões relacionadas ao financiamento rural. Começamos com as linhas tradicionais, mas elas são apenas uma parte da engrenagem financeira que faz o agro brasileiro produzir.

“O crédito convencional é apenas um dos caminhos para esse financiamento e, a cada ano, corresponde a uma fatia menor desse bolo”, afirma Thiago Brasil, diretor financeiro da Produzindo Certo. De fato, há muitas outras alternativas que podem ser utilizadas, como o barter (espécie de crédito para aquisição de insumos em que o pagamento é feito com parte da sua produção) ou operações estruturadas como as emissões de Certificados de Recebíveis Agropecuários (CRAs)., FIDCs ( Fundos de investimento em direitos creditórios) e FIAGROs (Fundos de investimentos em cadeias agroindustriais).

Independente do tipo de crédito tomado, é fundamental estar atento às condições socioambientais da propriedade. “Cada vez mais os financiadores avaliam uma série de requisitos relacionados às legislações trabalhista e ambiental como critérios na análise de crédito e risco. Estar em desconformidade com elas pode fechar portas”, diz Thiago.

Conheça o be-a-bá do crédito rural, preparado por nossa equipe.

1. O que é crédito rural?

O crédito rural engloba um amplo conjunto de produtos financeiros destinados ao setor agropecuário. As linhas de crédito rural podem ser utilizadas para compra de insumos agrícolas, investimentos em máquinas, infraestrutura, dentre outros. Esses recursos são disponibilizados para produtores e demais empresas da cadeia através de bancos públicos (incluindo BNDES), privados e bancos cooperativos.

2. Quais as modalidades de crédito rural existentes?

O Banco Central define quatro modalidades de financiamentos que podem ser englobadas dentro do âmbito do crédito rural, conforme a finalidade da aplicação do recurso emprestado:

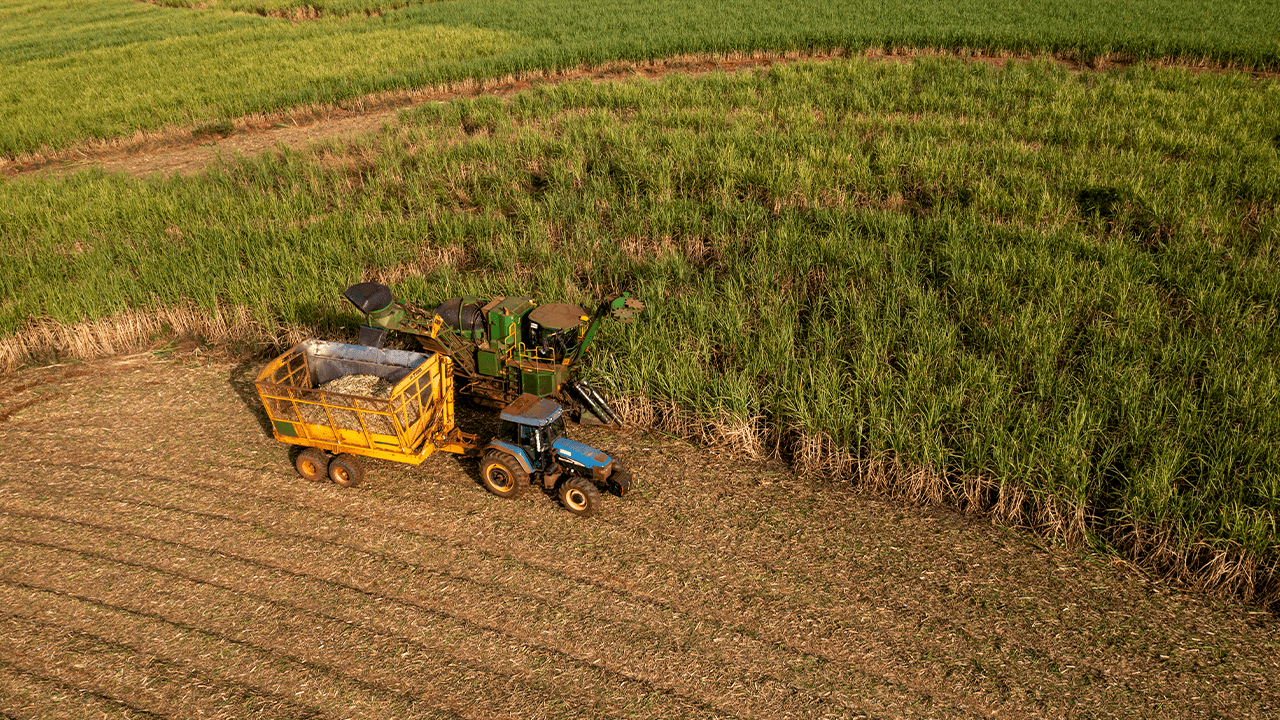

- Crédito de custeio – destina-se a cobrir despesas essenciais dos ciclos produtivos, da compra de insumos à fase de colheita.

- Crédito de investimento – destina-se a aplicações em bens ou serviços cujo benefício se estenda por vários períodos de produção. Por exemplo na aquisição de um trator, colheitadeira, etc.

- Crédito de comercialização – destina-se a viabilizar ao produtor rural ou às cooperativas os recursos necessários à comercialização de seus produtos no mercado.

- Crédito de industrialização – destina-se à industrialização de produtos agropecuários, quando efetuada por cooperativas ou pelo produtor na sua propriedade rural.

3. Qualquer produtor pode ter acesso aos recursos do Plano Safra?

De forma geral, sim. Por assegurar aos produtores taxas e prazos diferenciados dos de produtos para outras finalidades, o crédito rural é voltado para produtores rurais (sejam eles pessoa física ou jurídica) e cooperativas de produtores rurais. Além deles, também podem ter acesso a operações de crédito rural para comercialização os demais agentes da cadeia do agronegócio, tais quais os beneficiadores, as agroindústrias e os cerealistas.

4. Quais os requisitos para se obter crédito rural?

De acordo com o Banco Central, algumas exigências devem ser observadas para a liberação do crédito rural, como por exemplo:

- Comprovação da idoneidade do tomador;

- Apresentação de orçamento, plano ou projeto detalhado, que deve conter a destinação/finalidade dos recursos, cronograma de desembolso e quanto custará;

- Indicação da oportunidade, suficiência e adequação desses recursos;

- Fiscalização pelo financiador;

- Liberação do crédito diretamente aos agricultores ou por intermédio de suas associações formais ou informais, ou por organizações cooperativas;

- Observância das recomendações e restrições do zoneamento agroecológico.

- Indicação de garantias, que serão constituídas, podendo inclusive ocorrer a combinação de mais de uma alternativa, tais quais penhor de safra, alienação de bens, hipoteca, fiança, Proagro, seguro rural ou contrato de preço futuro;

- Formalização: por meio dos títulos CRP, CRH, CRPH, NCR, CCB, CPR, CPR-F, CRA

5. O que o Plano Safra tem a ver com o crédito rural?

O Plano Safra é o instrumento através do qual o governo federal define o montante de recursos oficiais destinados anualmente para os créditos de custeio e comercialização. O Plano Safra também indica as taxas de juros a serem aplicados em cada um dos programas incluídos e qual a participação de cada um desses programas na composição do total oferecido. Para a safra 2022/23, os recursos anunciados chegam a R$ 340 bilhões, 36% acima do ano anterior.

6. Qual a taxa média de juros do crédito rural?

O Plano Safra anunciado no final de junho aponta as diferentes faixas de juros para os diferentes públicos:

- Para pequenos produtores, serão destinados R$ 53,61 bilhões, um acréscimo de 36% sobre o Plano Safra 2021/22. O financiamento pelo Programa Nacional de Fortalecimento da Agricultura Familiar (Pronaf) prevê juros de 5% ao ano (para produção de alimentos e produtos da sociobiodiversidade) e 6% ao ano (para os demais produtos). Incremento de 2% e 1,5%, respectivamente em relação à Safra 2021/2022;

- Para o médio produtor, no âmbito do Programa Nacional de Apoio ao Médio Produtor Rural (Pronamp), foram disponibilizados R$ 43,75 bilhões, um aumento de 28% em relação à safra passada, com juros de 8% ao ano. Incremento de 2,5% em relação à Safra 2021/2022;

- Para grandes produtores e cooperativas, o total disponibilizado chega a R$ 243,4 bilhões, com taxas de juros de 12% ao ano. Incremento de 4,5% em relação à Safra 2021/2022. Os produtores rurais também podem optar pela contratação de financiamento de investimento a taxas de juros pós-fixadas.

7. Como é determinada a classificação dos produtores nessas faixas?

O enquadramento dos produtores às diferentes linhas de crédito é realizado de acordo com a Receita Bruta Agropecuária Anual (RBA), que consiste na soma de todas as receitas provenientes das atividades rurais exploradas pelo produtor em um ano civil de produção normal. A instituição financeira responsável pela liberação do crédito é quem faz a classificação do solicitante, com base nos dados cadastrais do produtor rural. A partir dessa classificação, define-se o acesso a recursos e programas e quais taxas serão praticadas nas operações de crédito. No caso de produtor iniciante ou que teve frustração de safra, a receita bruta anual (RBA) deve ser estimada com base em um ano de produção normal.

Os intervalos para enquadrar os produtores são definidos pelo Conselho Monetário Nacional. São considerados pequenos produtores, por exemplo, aqueles com RBA de até R$ 500 mil. Já os médios produtores são aqueles com RBA entre R$ 500 mil e R$ 2,4 milhões. Grandes produtores têm RBA acima de R$ 2,4 milhões.

8. Os recursos do Plano Safra são suficientes para atender à demanda dos produtores?

Para este ano, o governo federal destinou R$ 340 bilhões ao plano safra. Houve um aumento de 36% no total de recursos em relação ao ano passado. Cabe salientar, porém, que se somarmos o aumento dos custos dos insumos com aumento de áreas produtivas, esse aumento não será suficiente e fará com que produtores e empresas busquem fontes alternativas de recursos.